안녕하세요

오늘은 VaR(Value-at-Risk)에 대해 알아보겠습니다.

VaR(Value-at-Risk)

VaR는 금융 분야에서 사용되는 위험 관리 도구로

특정 기간 동안의 잠재적 손실을 측정하는 방법입니다.

투자 포트폴리오나 금융 상품의

손실 위험을 정량화하고 예측하기 위해 사용되며

일정 신뢰 수준에서 발생할 수 있는 최대 예상 손실을 나타냅니다.

VaR의 주요 특징과 사용 방법은 다음과 같습니다

신뢰 수준과 시간

VaR은 주로 1일 기간을 사용하며

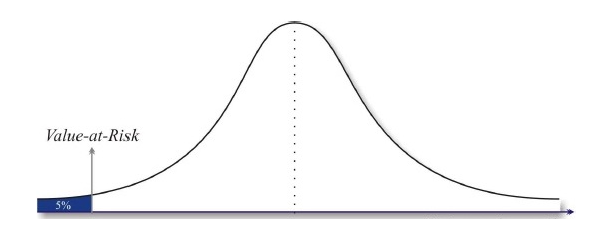

일반적으로 95% 또는 99%와 같은 신뢰 수준으로 정의됩니다.

예를 들어, 95% 신뢰 수준의 VaR은

특정 기간 동안 100만 달러를 투자한 경우,

5%의 확률로 100만 달러를 초과하는 손실이

발생할 수 있다는 것을 의미합니다.

확률 분포와 변동성

VaR은 주로 정규 분포를 가정하여 계산됩니다.

이는 투자 수익률의 변동성을 평가하기 위해

통계적인 가정을 사용하는 것을 의미합니다.

하지만 다른 확률 분포나 변동성 모델도 사용될 수 있으며

특정한 상황에 맞게 선택할 수 있습니다.

포트폴리오 다변량 VaR

VaR은 단일 자산 뿐만 아니라

복수의 자산으로 구성된 포트폴리오의 위험도 측정에도 사용됩니다.

포트폴리오의 다변량 VaR은

각 자산의 가중치와 상관관계를 고려하여 계산됩니다.

VaR 계산 방법

VaR은 일반적으로 두 가지 주요 방법으로 계산됩니다.

첫 번째 방법은 변동성-공분산 기반의

정규분포 가정을 사용하는 Parametric VaR입니다.

이 방법은 투자 포트폴리오의 평균 수익률과 변동성,

각 자산의 상관관계를 고려하여 VaR을 계산합니다.

두 번째 방법은 기술적인 분석이나 시뮬레이션 기법을 사용하여

비모수적인 Nonparametric VaR을 계산하는 것입니다.

VaR의 활용

VaR은 금융 기관, 투자자, 헤지 펀드 등에서

위험 관리에 사용됩니다.

이를 통해 투자 결정, 자산 배분, 리스크 컨트롤, 헤지 전략 등을

수립하고 실행할 수 있습니다.

VaR의 장단점

VaR의 장점은 경제 주체들이 잠재적인 손실에 대해

직관적으로 이해할 수 있고, 포트폴리오 관리와 위험 분석에

유용하다는 점입니다.

그러나 VaR은 정확한 예측을 제공하지 않으며

정규분포 가정과 변동성의 일정성을 가정한다는 한계가 있습니다.

VaR의 한계와 보완

VaR은 극단적인 사건이 발생할 가능성을

완전히 반영하지 못할 수 있으며

금융 위기나 블랙스완 사건과 같은

극도의 상황에서 한계가 있을 수 있습니다.

따라서 VaR을 보완하기 위해

스트레스 테스트, 시나리오 분석, 추가적인 리스크 지표 등의

추가적인 위험 측정 도구와 방법을 사용하는 것이 권장됩니다.

VaR은 금융 기관이나 투자자들이

투자 결정을 내리거나 위험 관리 전략을 수립할 때 사용되는

중요한 도구 중 하나입니다.

VaR을 적절히 활용함으로써 투자 위험을 평가하고 통제할 수 있으며

포트폴리오 관리와 금융 위험 관리에 도움을 줄 수 있습니다.

'경제상식' 카테고리의 다른 글

| AI(Artificial Intelligence, 인공지능)에 대해 알아보기 (0) | 2024.05.30 |

|---|---|

| 빅테크(Big Tech)에 대해 알아보기 (0) | 2024.05.22 |

| 수익률 곡선(Yield Curve)에 대해 알아보기 (0) | 2024.05.14 |

| 에이지퀘이크(Age-quake)에 대해 알아보기 (0) | 2024.05.07 |

| 역외펀드(Offshore Fund)란? (0) | 2024.05.02 |