10일(미 동부시간) 뉴욕 금융시장에서는 미 중앙은행(Fed)이 5월에 기준금리를 25bp 추가 인상할 것이란 관측이 퍼졌습니다. 이에 따라 경기 침체에 대한 걱정도 커졌습니다. 몇 가지 이유가 있었습니다.

① 충분히 나쁘지 않은 고용

지난 7일 발표된 미국의 3월 고용보고서는 전반적으로 시장 예상과 비슷했고, 월가의 긍정적 평가를 받았습니다. 노동시장을 식히려는 Fed에게 괜찮은 노동시장은 '추가 긴축'을 의미하겠지요.3월 신규고용은 23만6000개 늘어 월가 예상 23만 개를 살짝 웃돌았습니다. 지난 2월(32만6000개)보다는 줄었지만, 팬데믹 이전에 비해선 여전히 많습니다. 1분기(90일)로 따지면 100만 개에 달하는 일자리가 생겼지요. 3월 실업률은 3.5%로 전달보다 0.1%포인트 낮아졌고, 시간당 평균 임금은 전월보다 0.3% 올랐습니다. 예상과 비슷합니다. 전년 대비로는 4.2% 증가해 2월 4.6%보다 내려갔습니다. 경제활동 참가율은 62.5%로 살짝 올랐습니다.

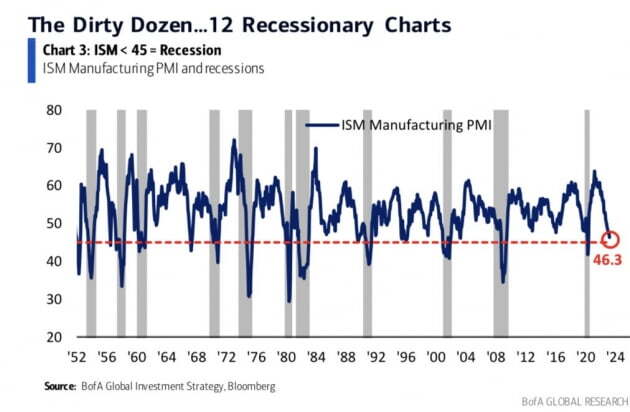

Fed는 금리 인상을 중단해야 한다는 목소리도 나왔습니다. 버르투스 인베스트먼트의 조 테라노바 전략가는 "3월 고용 수치는 은행 불안이 나타나기 이전에 조사되어 나온 것"이라며 "이를 바탕으로 금리를 올려서는 안 된다"라고 주장했습니다. 이번 3월 고용보고서는 5월 2~3일 열리는 FOMC 이전에 나오는 마지막 고용보고서입니다. 4월 고용을 확인하기 전에 금리를 결정해야 하지요. 블랙록의 릭 리더 채권 최고투자책임자(CIO)는 "3월 신규고용은 여전히 긍정적이었지만 3, 6, 12개월 이동평균인 34만5000개, 31만5000개, 34만5000개보다 훨씬 낮았다. 이번 고용과 함께 실업급여 청구나 ISM PMI 등을 보면 이번 3월 보고서가 고용 수요가 최고조에 달하고 확연히 꺾이기 시작하는 것일 수 있다. 이를 포함한 포괄적인 경제 데이터도 미국 경제가 가시적 둔화기에 접어들었음을 시사한다. Fed는 5월에 한 번 더 금리를 올리거나, 아니면 이미 마지막 금리 인상을 했을 수 있다"라고 분석했습니다.

3월 고용보고서 자체는 연착륙을 가리킵니다. 골드만삭스는 "3월 고용은 연착륙의 가능성을 북돋우는 뉴스였다. 노동 수요는 계속해서 고통 없이 둔화하고 있다. 그리고 노동 공급은 팬데믹 때 감소했던 부분이 이제 다 회복되면서 임금상승 압력이 계속 줄어들고 있다"라고 긍정적으로 평가했습니다.

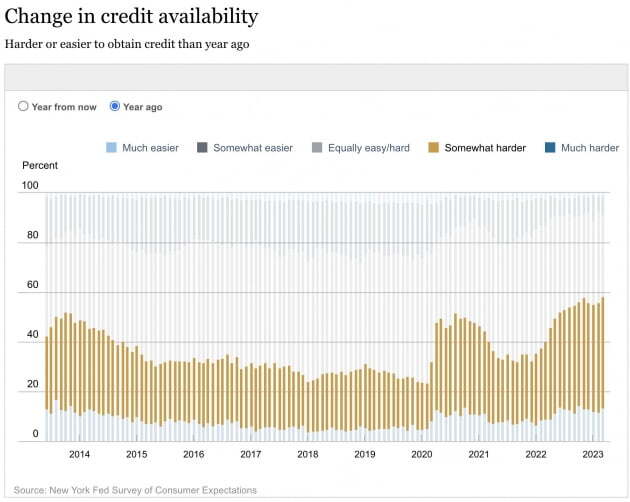

② 현실화하는 은행 대출 축소

게다가 침체 걱정을 부추기는 보고서가 지난주 금요일 하나가 더 있었는데요. Fed가 발표한 상업은행 대차대조표(H8)입니다. 이 표를 보면 3월 29일까지 2주 동안 미국 상업은행들의 대출은 1050억 달러가 감소했는데요. 이는 1973년 Fed가 데이터를 집계한 이래 가장 큰 수치입니다. 25대 대형은행에서 235억 달러, 중소은행에서 736억 달러가 감소했습니다. 미국 내 영업 중인 외국은행에서도 75억 달러가 줄었습니다.

특히 은행 대출 중 상업용 부동산 대출이 353억 달러가 감소한 것으로 나타났습니다. 은행의 대출 조이기가 상업용 부동산 위기로 전이될 수 있다는 관측을 뒷받침하는 것입니다. 모건스탠리는 "2025년까지 만기가 도래하는 상업용 부동산 대출 금액이 1조 5000억 달러에 달한다"라면서 "이들 상업용 부동산 소유자들에겐 재융자 문제가 가장 시급히 해결해야 할 핵심 과제"라고 지적했습니다.

③ 기업 실적도 둔화가…

기업 차원에서도 경기 둔화의 영향이 나타나고 있습니다. 삼성전자는 지난 7일 1분기 영업이익은 6000억 원이란 역대급 어닝쇼크를 발표했습니다. 그리고 메모리 반도체 감산을 발표했지요. 메모리뿐만이 아닙니다. 세계 최대 파운드리(반도체 수탁생산) 기업인 TSMC는 오늘 지난달 매출이 전년 같은 기간 대비 15.4% 감소했다고 발표했습니다. TSMC의 월 매출이 전년 대비 줄어든 것은 2019년 5월 이후 약 4년 만에 처음입니다.

오늘 삼성전자의 감산 소식에 마이크론은 8.04%, 웨스턴 디지털은 8.22% 치솟았습니다. TSMC는 1.35% 내렸고 애플은 1.60% 하락했습니다. 그리고 테슬라는 0.3% 떨어졌습니다.

④ 인플레이션 기대 반등

뉴욕 연방준비은행(연은)이 오늘 발표한 3월 소비자 조사에서 1년(단기) 인플레이션 기대치는 4.7%(중간값)로 높아졌습니다. 2월의 4.2%에서 반등한 것으로 단기 인플레이션 기대치가 오른 것은 지난해 10월 이후 처음입니다. 이 수치는 작년 6월에 6.8% 고점을 찍은 후 내려오다가 10월에 잠깐 반등했고 다시 내림세를 이어왔습니다. 3년(중기) 인플레이션 기대도 2.8%로 전달의 2.7%에서 0.1%포인트 올랐습니다. 다만 5년 기대 인플레이션은 2.5%로 전달의 2.6%에서 0.1%포인트 하락했습니다.

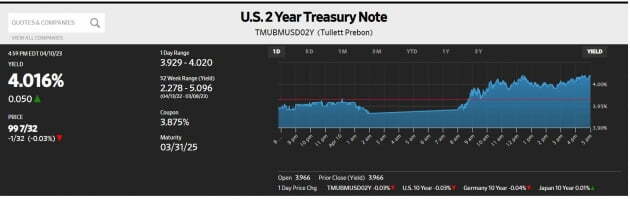

지난 7일 3월 고용 발표 직후 당시 개장하고 있던 뉴욕 채권시장에서 국채 금리는 큰 폭으로 올랐습니다. 달러도 급등했지요. 그리고 오늘 아침에도 국채 시장의 금리 상승세는 이어졌습니다. 오후 5시께 2년물 수익률은 전장보다 5.0bp 오른 4.016%, 10년물은 1.2bp 상승한 3.417%를 기록했습니다. 2년물 금리는 4월 들어 처음 4%대로 올라섰습니다.

뉴욕 증시는 아침 하락세로 출발했습니다. 나스닥은 1% 넘게 내리기도 했습니다. 오르락내리락하던 주요 지수는 오후 12시 30분 갑자기 치솟았습니다. 하락 폭을 회복하더니 장 막판까지 플러스권을 지켰습니다. 다우는 0.3%, S&P500 지수는 0.1% 상승했고 나스닥은 0.03% 약보합세로 거래를 마쳤습니다.

오후 12시 30분에 무슨 일이 있었을까요?

예금 유출로 흔들리던 은행들에 모기지 채권을 담보로 받고 막대한 돈을 빌려주던 연방주택대부은행(FHLB)의 대차대조표 통계가 나왔는데, 3월 마지막 주에 새로 빌려준 돈이 370억 달러에 그쳤다고 블룸버그가 보도한 것입니다. 이는 지난 2주 전 3040억 달러에서 급격히 감소한 것입니다. 여전히 늘어나고는 있지만, 부채 증가 속도가 급격히 둔화한 것은 은행 위기가 가라앉기 시작했다는 초기 신호로 풀이됐습니다. 블룸버그는 "더는 많은 예금자가 은행에서 현금을 인출하지 않는다는 신호"라고 풀이했습니다.

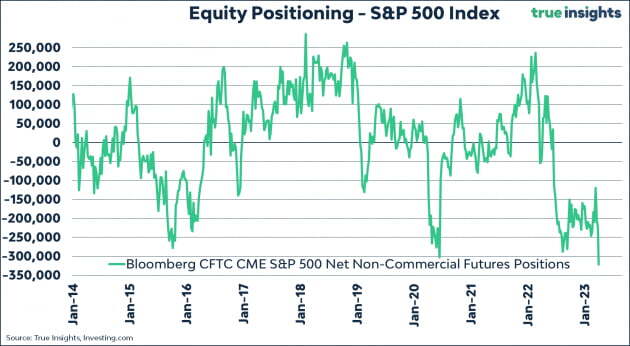

이 뉴스가 나온 직후 지수가 치솟았습니다. 월가 관계자는 "투자자들이 이어지는 우울한 뉴스에 공매도 포지션을 취한 상황에서 숏스퀴즈가 촉발된 것으로 본다"라고 밝혔습니다. 골드만삭스가 집계하는 '가장 많이 공매도 된' 주식 바스켓은 3.5%나 폭등했습니다. FHLB 뉴스에 지역은행 주식도 대부분 올랐습니다. 퍼스트 리퍼블릭 은행의 주가는 우선주에 대한 배당을 일시 중단한다고 밝히면서 장 초반 하락했으나 0.9% 상승 마감했습니다.

뉴욕=김현석 특파원 realist@hankyung.com

'뉴욕증시분석' 카테고리의 다른 글

| 물가 둔화에도 주가 왜 내렸나…Fed '경기 침체' 경고? (1) | 2023.04.13 |

|---|---|

| 강세론자들 줄줄이 돌변 "5월 (이전)에 팔아라" 왜? (0) | 2023.04.12 |

| 높아졌지만 낮아진 실업 청구?…3월 고용 '골디락스' 수치 (1) | 2023.04.10 |

| 높아졌지만 낮아진 실업 청구?…3월 고용 '골디락스' 수치 (0) | 2023.04.07 |

| 힘 얻는 '리세션 트레이드'…달러 무너진다 vs 아니다 (0) | 2023.04.06 |